【2026電匯指南圖解】Wire Transfer 是什麼?一篇搞懂電匯流程、手續費比較及時間

電匯(Wire Transfer)泛指不同銀行之間的電子資金轉帳,是國際匯款常見方式,但其背後的系統、費用和流程常常讓新手感到困惑。不論你是要支付海外學費、向國外親友匯款,還是進行國際貿易,這份指南將為你清晰拆解電匯的所有細節,讓你更精明地管理每一筆跨境資金。

現在亦有越來越多匯款提供商轉而採用更現代化的轉帳方式,例如匯款平台Wise擁有自己的全球銀行帳戶網絡,能夠提供更低廉的收費和更快捷的服務。想了解更多?請繼續閱讀。

內容目錄:

- 電匯(Wire Transfer)是什麼?秒懂核心概念

- 電匯流程圖解:完整步驟與所需資料清單

- 魔鬼在細節:電匯費用、匯率及時間全分析

- 銀行電匯 vs Wise:哪個更划算、更快捷?

- 如何選擇最適合你的國際匯款方式

- 電匯常見問題 (FAQ)

電匯(Wire Transfer)是什麼?秒懂核心概念

定義:為什麼叫「電」匯?跟電報(Telegraphic Transfer)有什麼關係?

電匯(Wire Transfer)是一種透過銀行網絡進行的電子資金轉帳;另一個常用名稱是電報轉帳(Telegraphic Transfer, TT),這個名字源於過去銀行間依靠電報系統來傳遞匯款指令的歷史,而「電匯」的「電」字正是由此而來。

SWIFT電匯已有超過 50 年歷史,是可靠、安全和覆蓋性高的匯款方式,即使是相隔萬里的銀行都可以透過中間代理銀行傳遞訊息。時至今日,雖然電報已被更現代化的系統取代,但「電匯」和「TT」這兩個詞彙仍被廣泛用來指代這種銀行間的電子匯款方式。它的核心是銀行對銀行的支付指令,確保資金安全地從一個賬戶轉移到另一個賬戶,尤其適用於跨國交易。

電匯意思與運作原理

電匯的意思是指銀行利用 SWIFT(全球銀行金融電信協會) 系統發送加密訊息,指令收款銀行撥款。在整個過程中,資金可能需要經過一家或多家「代理行」進行中轉,最終才到達收款人的戶口。

大多數銀行都傾向透過SWIFT 發送國際匯款,但對於客戶而言,電匯的弊處可能包括需時太長、費用不確定、手續繁複。

電匯 vs 本地轉帳:和 FPS 轉數快有什麼根本分別?

電匯與我們日常在香港使用的「轉數快」(FPS)有根本上的分別。簡單來說,轉數快是為本地轉帳設計的即時支付系統,主要處理港元和人民幣,幾乎是瞬間到帳;而電匯則是為跨越國界和不同貨幣的交易所設計,需通過複雜的國際銀行網絡。

因此,當你在香港本地為朋友轉帳時會使用 FPS,但若要將美金匯到美國的供應商,或將英鎊匯給在英國讀書的子女時,你就需要使用電匯(Wire Transfer)。

誰會用到電匯?常見應用場景

電匯的應用場景非常廣泛,主要涉及所有需要將資金轉移到另一個國家或地區的情況。例如:

拆解電匯系統:SWIFT,CHATS,RTGS 是什麼?

國際電匯的大動脈:SWIFT 網絡如何運作?

全球絕大多數的國際電匯都是透過 SWIFT 網絡進行的。你需要將 SWIFT 理解為一個專屬銀行的安全「通訊系統」,而非資金轉移系統。銀行透過 SWIFT 發送標準化的匯款指令(電文),就像發送一封包含所有付款細節的加密電子郵件。

每間銀行都有一個獨一無二的 SWIFT Code(也稱為 BIC),這就像是銀行的國際地址,確保匯款指令能準確無誤地送到正確的銀行。資金本身是透過銀行間的代理帳戶(Correspondent Accounts)進行清算,而非在 SWIFT 網絡上傳輸。

香港本地的「高速公路」:RTGS (即時支付結算系統) 與 CHATS (結算所自動轉帳系統)

在香港,處理本地大額或即時支付的系統是 CHATS(結算所自動轉帳系統),它在 RTGS(即時支付結算系統)的基礎上運作。這套系統處理港元、美元、歐元和人民幣的本地跨行轉帳,特點是即時、最終且不可撤銷。

相較於透過 SWIFT 進行的國際匯款可能需要數天,CHATS 轉帳通常在當天就能完成。因此,它主要用於企業間的大額支付或重要的金融交易,可以被視為香港境內的金融「高速公路」。

小結:我應該關心用的是哪個系統嗎?

作為一般用戶,你無需過於深入技術細節,但理解基本概念很有幫助。當你進行國際匯款時,銀行幾乎必定會使用 SWIFT 網絡;而當你在香港境內進行大額港元轉帳時,銀行則會使用 CHATS 系統。了解這一點,有助於你理解為何兩者的手續費和到帳時間會有如此大的差異。

簡單來說,SWIFT 是國際匯款的通用語言和網絡,而 CHATS/RTGS 則是香港本地處理大額支付的高速系統。

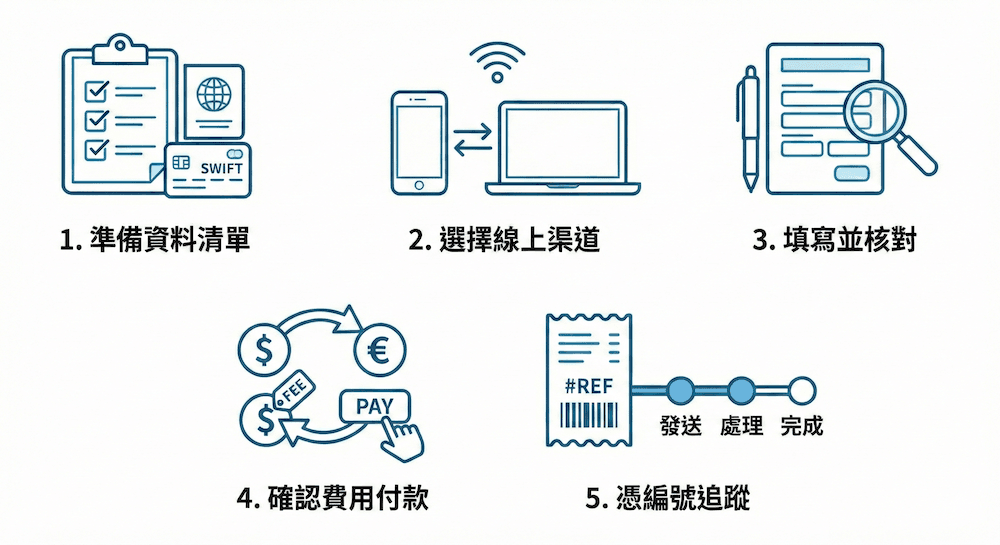

電匯流程圖解教學:電匯怎麼用?

步驟一:準備電匯所需資料(收款人、銀行、SWIFT Code 等 checklist)

在開始電匯前,準確的資料是成功的關鍵。不完整的資訊可能會導致延誤甚至匯款失敗。請務必向收款人索取以下所有資料。

電匯所需資料清單(Checklist)

要完成一次成功的 Wire Transfer,你通常需要提供:

- 收款人全名(須與銀行帳戶姓名完全一致)

- 收款人地址

- 收款銀行名稱及地址

- 收款人銀行帳號(若是歐洲地區,通常為 IBAN 格式)

- 銀行的 SWIFT/BIC Code

- 匯款金額與幣別

- 匯款目的

步驟二:選擇你的匯款渠道

準備好資料後,你可以選擇適合你的匯款方式。目前大多數銀行如 HSBC 或 Citibank 都鼓勵使用網上銀行或手機 App 進行電匯,手續費通常比親臨分行辦理便宜。你只需登入網銀,選擇「海外轉帳」,輸入上述資料並通過雙重認證,即可完成指示。

此外,你也可以選擇像 Wise 這樣的現代化金融科技公司,提供更便捷和透明的線上匯款服務。

💡 小結:選擇網上辦理不僅方便且能節省手續費。

步驟三:填寫電匯申請書

無論是線上還是線下,你都需要填寫一份電匯申請書。你需要將準備好的收款人資料準確填入對應的欄位中,並清楚寫明匯款的貨幣和金額,以及匯款目的(例如:支付學費、家庭開支等)。請再三核對,特別是銀行帳號和 SWIFT Code,確保沒有任何拼寫錯誤。

步驟四:確認費用與匯率,完成付款

在確認發送前,銀行會向你展示手續費和當天的電匯匯率。請注意,這個匯率通常包含了銀行的加價,且顯示的費用可能不包含中間銀行或收款銀行的收費。確認所有細節後,即可授權銀行從你的帳戶扣款以完成支付。

步驟五:如何追蹤我的匯款進度?

完成電匯後,銀行會提供一張收據和一組交易參考編號。這個編號就如同快遞的追蹤碼,如果匯款出現延誤,你可以憑此編號向銀行查詢處理進度。

總結整個流程,成功電匯的關鍵在於「準備、選擇、填寫、確認、追蹤」。只要事前準備好準確無誤的資料,並仔細核對每個步驟,就能順利完成匯款。

電匯手續費詳解:為什麼手續費這麼貴?

隱藏成本大公開:匯出費、代理行費用 (Our/Sha/Ben) 與電報費

銀行電匯的總費用並非只有你支付給匯出行的那筆手續費。一筆完整的國際電匯費用通常由三部分組成:

- 匯出手續費:你發起匯款的銀行收取的服務費。

- 電報費: 發送 SWIFT 訊息的處理費用。

- 中間銀行/代理行手續費:若匯款需經中轉行,中間行會扣除手續費。你可以選擇由誰支付(OUR 由匯款人付、SHA 雙方分擔、BEN 由收款人付)。

- 收款銀行手續費:收款人所在的銀行也可能對收到的這筆海外款項收取一筆費用。

你看到的不是全部:銀行匯率中的隱藏加價是什麼?

除了手續費,銀行匯率是另一項主要的隱藏成本。銀行提供給你的匯率,通常是在市場匯率中間價(即你在 Google 上查到的匯率)的基礎上增加了加價(Markup)。這個差價是銀行的利潤來源,但變相會直接減少你的收款人最終收到的金額。

💡 小結: 電匯成本包含顯性的手續費與隱性的匯率價差,理解這些收費項有助於你精算匯款成本。選用 Wise 匯款服務可助你避免這些隱藏收費。

電匯需要多長時間?影響到帳速度的 4 大因素

電匯的到帳時間通常為 1 至 5 個工作日,有時會更長。影響速度的因素主要有四個:匯款途經的國家和貨幣、中間銀行的數量、各銀行的內部處理效率和截數時間及兩地的工作日和公眾假期。因為涉及多方協作,所以速度較難有精準的保證。

總括而言,電匯的最終成本是「多重手續費」和「匯率加價」的總和,而到帳時間則受制於整個銀行鏈條的效率,充滿不確定性。

電匯優點&缺點

電匯現時仍然是一般銀行處理國際轉帳的主流方式,我們可以指示銀行直接在我們的存款戶口中扣除匯款費用,只需在網上銀行點擊幾下,銀行就會為你處理餘下的步驟。電匯固然是十分方便,但需要的時間和金錢也通常較高。以下的電匯的優點和缺點一覽:

電匯好處 | 電匯壞處 |

|---|---|

|

|

2026年代替電匯的匯款方式

隨著電子通信技術發達,電匯逐漸取代了以前的信匯和票匯,電子資金轉帳比實體支票和紙本匯票更方便快捷和安全,不用怕寄失或損毀。而到了現今21世紀,隨著互聯網技術發達,我們也有新一代的匯款技術。一些專業匯款提供商如Wise和OFX提供更快捷和低成本的國際匯款服務,不需使用SWIFT網絡,而是利用它們在全球各地開設的銀行戶口,以本地轉帳的方式為客戶處理匯款,節省匯款時間和費用。

銀行電匯 vs Wise:哪個更划算、更快捷?

電匯費用與匯率比較

銀行和 Wise 在收費結構上有著根本的不同。部分銀行可能收取多重手續費,並在匯率中加入加價。相比之下,Wise 只收取一筆過帳前就清晰列明的低廉手續費,並堅持使用無任何加價的市場匯率中間價。手續費視乎匯款金額、貨幣及路線而定,詳情請參閱Wise 網站。

舉例來說,同樣是匯款 5,000 英鎊到英國,使用部分銀行的電匯服務,你的收款人可能因為中間行費用和匯率差異而收到少於預期的金額。而使用 Wise,你在匯款前就能準確知道收款人會收到多少錢。

匯款提供商快速案例比較:電匯時間&手續費

讓我們先快速比較一下不同匯款服務提供商的收費和需時。假設我們要從香港匯出5,000 港幣(HKD)成英磅(GBP)到英國銀行帳戶,讓我們一起來看看,專業匯款提供商和銀行的電匯服務有怎樣的分別。

匯款供應商 | 收款人收到 (匯送5,000 HKD) | 匯款費用 | 匯款時間 |

|---|---|---|---|

478.58 GBP 🏆 | 29.25 HKD 🏆 |

| |

滙豐(HSBC) | 471.12 GBP | 70.00 HKD |

|

恒生銀行 | 472.56 GBP | 65.00 HKD | 1至4個工作日 |

(匯款檢查日期:2025年12月9日)

*以上顯示的總費用只包括已知的手續費,例如貨幣兌換費和電匯手續費。匯款提供商的匯率和手續費隨時都可能會有變動,匯款前請向你的銀行查詢最新的收費詳情。

電匯速度與便利性比較

速度:Wise 在許多幣種路徑上透過本地支付網絡處理資金,Wise 許多匯款可在 24 小時內完成,部分甚至即時到帳。SWIFT 網路上的跨境付款現時亦可非常快速,多數在 10 分鐘至 1 小時內到達收款銀行。實際到帳時間視乎收款貨幣、國家及支付方式等因素而定。

便利性: Wise 的所有操作都在手機 App 或網站上完成,流程簡單快捷,免去了前往分行排隊的麻煩。

電匯透明度比較:Wise 如何讓你清楚看見每一筆費用

透明度是 Wise 最大的優勢之一。在確認匯款前的每一步,Wise 計算器都會清楚顯示手續費是多少、使用的是哪個匯率(並可與 Google 或路透社實時匯率對比),以及收款人將收到的確切金額。這種完全透明的做法,讓你對自己的錢有十足的掌控權,避免了在電匯過程中擔憂中間行費用等未知成本。

總結來說,相較於某些銀行的電匯服務,Wise 在費用透明度、匯率及匯款速度上提供了不同的解決方案。

想節省手續費並加快到帳?了解 Wise 匯款服務

電匯安全嗎?

無論你是使用銀行的SWIFT電匯服務,還是使用專業匯款提供商的國際匯款服務,都是一樣安全的。所有匯款服務提供商都必須獲得服務地區的認可和授權,符合嚴格的金融法規。它們需要採取合適的資金和交易安全措施,例如開戶身分驗證、登入雙重驗證、採用企業級的數據加密和防欺詐技術等。

Wise沒有持有銀行牌照,因此不是銀行。Wise於英國持有電子貨幣機構(Electronic Money Institution,EMI)牌照,於香港則持有金錢服務經營者(Money Service Operator, MSO)牌照,受香港海關(C&ED)監管:Wise Payments Hong Kong Limited,牌照編號 25-03-03263。

電子資金轉帳雖然方便,但也必定會有一定的風險。關鍵是,我們要提高警覺,不要匯款給不認識或不信任的人。如果懷疑自己上當受騙,就要馬上聯絡你的匯款提供商和警察。

總結:如何選擇最適合你的國際匯款方式

總結來說,銀行電匯(Wire Transfer)雖然是國際匯款的標準做法,但其過程涉及複雜的 SWIFT 網絡,並伴隨著多重手續費及不透明的匯率加價,往往令最終成本和到帳時間難以預測。在進行下一次國際匯款時,除了關注銀行標示的單筆手續費,更應留意匯率中隱藏的成本,以及可能出現的中間銀行費用。

隨著金融科技的發展,你現在擁有更多選擇。像 Wise 這樣的現代化平台,正是為了解決電匯的痛點而生,它透過提供透明的費用、真實的市場匯率和更快的轉帳速度,讓你對自己的資金有更大的掌控權。

最終,選擇最適合你的匯款方式,取決於你對費用、速度和透明度的重視程度。精明地比較不同選項,才能確保你辛苦賺來的錢能以最有效率、最划算的方式送達目的地!

電匯常見問題 - FAQ

電匯泛指不同銀行之間的電子資金轉帳,可以是本地銀行轉帳或國際銀行轉帳。現今,我們還可以透過電子錢包進行資金轉帳,其實這也可以理解為電匯的一種。在香港,銀行電匯通常是指透過SWIFT網絡進行的國際匯款。

透過銀行進行的國際電匯通常需要1-5個工作天才到達收款人戶口,而一些網上匯款提供商如Wise和OFX則提供更快捷的國際轉帳服務,最快可在幾分鐘至2個工作天內到帳。

銀行提供多種途徑辦理電匯,包括網上銀行、手機銀行、電話銀行和實體分行。網上匯款提供商則通常不設分行服務,用戶主要是透過網站平台或手機APP設定匯款。

如果你發現匯款資料填寫錯誤,請第一時間聯絡你的銀行。銀行可以嘗試發出指令來修改或撤回匯款,但這個過程非常耗時,無法保證成功,而且銀行通常會為此收取額外的手續費。

當你的銀行和收款人的銀行之間沒有建立直接的業務往來時,就需要一間「中間銀行」來協助轉接資金,它就像國際航班的中轉站。由於中間銀行提供了服務,它們會從你的匯款本金中扣除一筆處理費,這就是為什麼收款人收到的錢有時會比預期少。

是的,電匯通常有金額上限。這個上限會因應你的銀行、帳戶類型、匯款目的地國家以及當地的反洗錢法規而有所不同。如果你需要進行大額匯款,建議預先向你的銀行查詢具體的每日或單次交易限額。

Wise 的核心優勢在於處理國際和跨貨幣匯款。雖然你可以使用 Wise 匯款港元至香港本地銀行戶口,但對於香港境內的即時支付,特別是小額轉帳,「轉數快」(FPS) 通常是更直接的選擇。而 CHATS/RTGS 則專門用於本地銀行間的大額交易。